Geral

Por Ana Luíza Matos de Oliveira, no site Brasil Debate:

Por Ana Luíza Matos de Oliveira, no site Brasil Debate:

- 25 Mil Pessoas Já Entregaram A Declaração Do Irpf No Piauí

As regras para a entrega da declaração do Imposto de Renda Pessoa Física (IRPF) 2015 foram divulgadas e o prazo para entrega do documento segue aberto até dia 30 de abril. No Piauí, 25.955 contribuintes já prestaram conta com a Receita Federal,...

- Desnudando O 1% Brasileiro

Por Róber Iturriet Avila, no site Brasil Debate: Somente a partir do final de 2014 a Receita Federal do Brasil passou a disponibilizar mais dados brutos das declarações de imposto de renda pessoa física. À medida que essas informações vêm à...

- Ideias Para Uma Reforma Tributária

Por Marcos de Aguiar Villas-Bôas, na revista CartaCapital: Uma regra básica da boa política tributária é evitar discriminações entre situações similares. A tributação dos investimentos deve ser a mais linear possível, de modo que isentar...

- Mais Ricos Devem Pagar Mais Impostos

Por José Sergio Gabrielli de Azevedo, no site da Fundação Perseu Abramo: Com o agravamento da crise econômica e política, o governo enfrenta três grandes desafios na gestão da economia no curtíssimo prazo: como ajustar o déficit previsto para...

- Impostos (3)

Há quem sugira um aumento das deduções fiscais do IRS relativas a despesas de educação e de saúde. Tenho as maiores objecções. Globalmente, trata-se de deduções socialmente regressivas, visto que são os mais abastados que fazem elevadas despesas...

Geral

A luta de classes do imposto de renda

Um sistema tributário progressivo, em que os impostos crescem proporcionalmente ao aumento da renda dos contribuintes, é considerado como socialmente mais justo por atenuar as desigualdades.

No entanto, segundo a Cepal (Comissão Econômica para a América Latina e o Caribe, das Nações Unidas), o efeito do sistema tributário na redução da desigualdade na América Latina (e no Brasil) ainda é muito limitado, por causa do grande papel desempenhado pelos tributos indiretos. No caso do Brasil, eles compõem 49,73% da carga tributária total.

Diversos estudos mostram que o tributo que melhor possibilita a aplicação da progressividade é o Imposto de Renda Pessoa Física (IRPF). O tema foi analisado no Brasil Debate também por Reginaldo Moraes (Imposto de Renda e ajuste. Está faltando algo nessa conversa) e Róber Iturriet Ávila (Por um ajuste fiscal via reestruturação tributária).

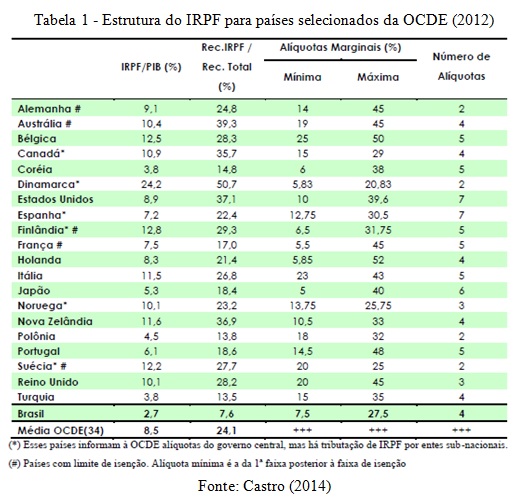

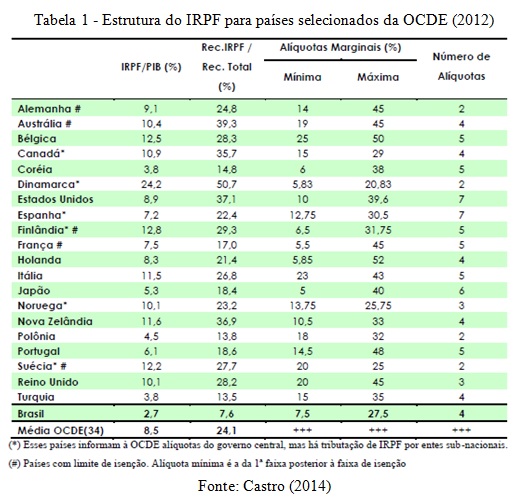

O estudo de Castro (2014) mostra que, enquanto a arrecadação de IRPF representa 2,7% do PIB brasileiro, a média dos países que integram a Organização para Cooperação e Desenvolvimento Econômico (OCDE) é de 8,5%, alcançando até 24,2% na Dinamarca. Já quanto à arrecadação tributária total, enquanto no Brasil o IRPF representa 7,6%, a média da OCDE é de 24,1%, chegando a 50,7% na Dinamarca.

Além desta questão, o estudo de Castro aponta outras três distorções do nosso IRPF: i) Valor das alíquotas (abordado em E se o ajuste fiscal ocorresse com aumento do IR): o estudo mostra que existiriam outras possibilidades de tornar a arrecadação de tributos mais progressiva, por exemplo, com o aumento da alíquota máxima de imposto de renda; ii) Isenção de lucros e dividendos de IR (abordado em Isenção de IR para lucros e dividendos e a pejotização no Brasil): o Brasil arrecada pouco na base de incidência renda e lucros, mesmo em relação aos países da América Latina. A não tributação de lucros e dividendos é uma causa significativa da erosão da base tributável da pessoa física. Esse efeito também tem impactos na “pejotização” do mercado de trabalho brasileiro.

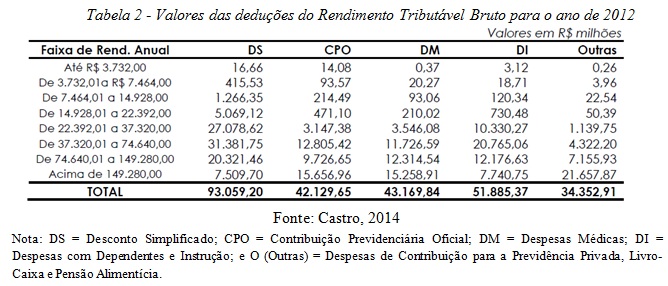

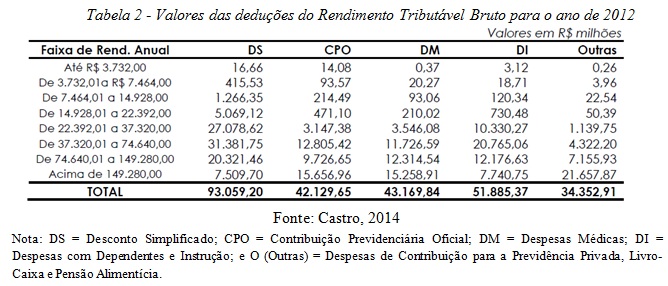

A terceira questão que queremos apontar são as deduções por despesas médicas, com dependentes e instrução. A tabela abaixo mostra que, segundo dados da IRPF, retirados de Castro (2014), a quantia de deduções com despesas médicas (DM) e despesas com dependentes e instrução (DI) do IR para 2012 foi de, respectivamente, R$ 43 bi e R$ 51 bi.

Esse mecanismo de deduções tem importantes implicações na relação público/privado no provimento a esses direitos, com o Estado subsidiando parte dos gastos com o setor privado, especialmente das camadas mais ricas da sociedade: dados da Receita Federal (2013) mostram que R$110 bilhões em deduções foram declarados em deduções em geral pelos pertencentes à última alíquota de renda, do total de aproximadamente R$ 269 bilhões declarados por todos os cidadãos.

No caso das deduções com despesas médicas, estudo de Carlos Ocké-Reis calcula gastos de renúncia fiscal do IRPF e IRPJ somente com planos de saúde e mostra que R$18,3 bilhões em 2012 (equivalente a 23% do orçamento do Ministério da Saúde) deixaram de ser arrecadados naquele ano devido a essas deduções.

Em artigo publicado no Brasil Debate, Rafael da Silva Barbosa (Desoneração tributária, renúncia fiscal e saúde pública) mostra como essa relação entre o financiamento público e privado através do IRPF “pode compor os condicionantes básicos para corrosão de uma já fragilizada estrutura financeira do SUS”.

Evasão, deduções e isenções

A queda da desigualdade no Brasil e na América Latina ocorreu por melhoria das rendas do trabalho nos últimos anos. Analistas têm apontado que a continuidade desse processo atinge alguns limites, como o da questão tributária, tanto pelo uso restrito do IRPF como mecanismo de distribuição de renda, quanto em seu viés de subsidiar, por exemplo, o gasto privado das classes mais altas da sociedade em educação e saúde.

O enfrentamento das desigualdades brasileiras passa, portanto, também por discutir o sistema tributário do país.

No entanto, segundo a Cepal (Comissão Econômica para a América Latina e o Caribe, das Nações Unidas), o efeito do sistema tributário na redução da desigualdade na América Latina (e no Brasil) ainda é muito limitado, por causa do grande papel desempenhado pelos tributos indiretos. No caso do Brasil, eles compõem 49,73% da carga tributária total.

Diversos estudos mostram que o tributo que melhor possibilita a aplicação da progressividade é o Imposto de Renda Pessoa Física (IRPF). O tema foi analisado no Brasil Debate também por Reginaldo Moraes (Imposto de Renda e ajuste. Está faltando algo nessa conversa) e Róber Iturriet Ávila (Por um ajuste fiscal via reestruturação tributária).

O estudo de Castro (2014) mostra que, enquanto a arrecadação de IRPF representa 2,7% do PIB brasileiro, a média dos países que integram a Organização para Cooperação e Desenvolvimento Econômico (OCDE) é de 8,5%, alcançando até 24,2% na Dinamarca. Já quanto à arrecadação tributária total, enquanto no Brasil o IRPF representa 7,6%, a média da OCDE é de 24,1%, chegando a 50,7% na Dinamarca.

Além desta questão, o estudo de Castro aponta outras três distorções do nosso IRPF: i) Valor das alíquotas (abordado em E se o ajuste fiscal ocorresse com aumento do IR): o estudo mostra que existiriam outras possibilidades de tornar a arrecadação de tributos mais progressiva, por exemplo, com o aumento da alíquota máxima de imposto de renda; ii) Isenção de lucros e dividendos de IR (abordado em Isenção de IR para lucros e dividendos e a pejotização no Brasil): o Brasil arrecada pouco na base de incidência renda e lucros, mesmo em relação aos países da América Latina. A não tributação de lucros e dividendos é uma causa significativa da erosão da base tributável da pessoa física. Esse efeito também tem impactos na “pejotização” do mercado de trabalho brasileiro.

A terceira questão que queremos apontar são as deduções por despesas médicas, com dependentes e instrução. A tabela abaixo mostra que, segundo dados da IRPF, retirados de Castro (2014), a quantia de deduções com despesas médicas (DM) e despesas com dependentes e instrução (DI) do IR para 2012 foi de, respectivamente, R$ 43 bi e R$ 51 bi.

Esse mecanismo de deduções tem importantes implicações na relação público/privado no provimento a esses direitos, com o Estado subsidiando parte dos gastos com o setor privado, especialmente das camadas mais ricas da sociedade: dados da Receita Federal (2013) mostram que R$110 bilhões em deduções foram declarados em deduções em geral pelos pertencentes à última alíquota de renda, do total de aproximadamente R$ 269 bilhões declarados por todos os cidadãos.

No caso das deduções com despesas médicas, estudo de Carlos Ocké-Reis calcula gastos de renúncia fiscal do IRPF e IRPJ somente com planos de saúde e mostra que R$18,3 bilhões em 2012 (equivalente a 23% do orçamento do Ministério da Saúde) deixaram de ser arrecadados naquele ano devido a essas deduções.

Em artigo publicado no Brasil Debate, Rafael da Silva Barbosa (Desoneração tributária, renúncia fiscal e saúde pública) mostra como essa relação entre o financiamento público e privado através do IRPF “pode compor os condicionantes básicos para corrosão de uma já fragilizada estrutura financeira do SUS”.

Evasão, deduções e isenções

A queda da desigualdade no Brasil e na América Latina ocorreu por melhoria das rendas do trabalho nos últimos anos. Analistas têm apontado que a continuidade desse processo atinge alguns limites, como o da questão tributária, tanto pelo uso restrito do IRPF como mecanismo de distribuição de renda, quanto em seu viés de subsidiar, por exemplo, o gasto privado das classes mais altas da sociedade em educação e saúde.

O enfrentamento das desigualdades brasileiras passa, portanto, também por discutir o sistema tributário do país.

- 25 Mil Pessoas Já Entregaram A Declaração Do Irpf No Piauí

As regras para a entrega da declaração do Imposto de Renda Pessoa Física (IRPF) 2015 foram divulgadas e o prazo para entrega do documento segue aberto até dia 30 de abril. No Piauí, 25.955 contribuintes já prestaram conta com a Receita Federal,...

- Desnudando O 1% Brasileiro

Por Róber Iturriet Avila, no site Brasil Debate: Somente a partir do final de 2014 a Receita Federal do Brasil passou a disponibilizar mais dados brutos das declarações de imposto de renda pessoa física. À medida que essas informações vêm à...

- Ideias Para Uma Reforma Tributária

Por Marcos de Aguiar Villas-Bôas, na revista CartaCapital: Uma regra básica da boa política tributária é evitar discriminações entre situações similares. A tributação dos investimentos deve ser a mais linear possível, de modo que isentar...

- Mais Ricos Devem Pagar Mais Impostos

Por José Sergio Gabrielli de Azevedo, no site da Fundação Perseu Abramo: Com o agravamento da crise econômica e política, o governo enfrenta três grandes desafios na gestão da economia no curtíssimo prazo: como ajustar o déficit previsto para...

- Impostos (3)

Há quem sugira um aumento das deduções fiscais do IRS relativas a despesas de educação e de saúde. Tenho as maiores objecções. Globalmente, trata-se de deduções socialmente regressivas, visto que são os mais abastados que fazem elevadas despesas...