Geral

Por José Sergio Gabrielli de Azevedo, no site Brasil Debate:

Por José Sergio Gabrielli de Azevedo, no site Brasil Debate:

- Fixação Do Preço Da Gasolina - Samuel PessÔa

FOLHA DE SP - 08/12 O fato de os preços serem regulados não significa que o consumidor não deva ser exposto às cotações externas Ao longo do governo FHC, o setor de petróleo foi preparado para uma regulação de mercado. A introdução de competição...

- Preços Artificiais Distorcem Mercado De Combustíveis - Editorial O Globo

O GLOBO - 24/08 O governo instituiu uma política para gasolina e óleo diesel, com critérios ignorados, que faz a Petrobras perder receita e asfixia a indústria do etanol A acentuada depreciação do real frente ao dólar agravou ainda mais um problema...

- Por Que A Gasolina No Brasil é Tão Cara

A Petrobras vem optando por não baratear o preço da gasolina e do diesel no Brasil, em alta desde 2009, apesar de o petróleo seguir em queda nos mercados internacionais, indo dos mais de 110 dólares de meados de 2014 para menos de...

- Uma Semana Do Cão Para Os "coxinhas"!

Por Miguel do Rosário, no blog O Cafezinho: A semana não poderia terminar pior para coxinhas e paneleiros. O comandante do exército brasileiro mandou os golpistas pararem de falar merda. O general Villas Boas afirmou que Dilma é a comandante em chefe...

- O Custo Do Uso Político Da Petrobras

Rodrigo Constantino A Petrobras divulgou seu resultado do quarto trimestre de 2011 hoje. Suas ações caíram quase 8% na Bovespa. Ou seja, a empresa perdeu, em um só dia, mais de R$ 20 bilhões em valor de mercado. O que foi tão ruim assim no resultado...

Geral

Petrobras resiste à crise do setor?

Nos últimos meses, o preço do petróleo vem desabando e o real perde valor em relação ao dólar. A depreciação da moeda nacional cria um grande impacto sobre o endividamento da Petrobras, agravando sua situação financeira por aumento das dívidas, assim como do valor de amortizações e juros, que precisam ser pagas, em sua maioria denominados em moeda internacional.

O efeito da queda do preço do petróleo, no entanto, não é tão direto sobre os resultados operacionais da empresa, diferente do que ocorre com a maioria das petroleiras mundiais.

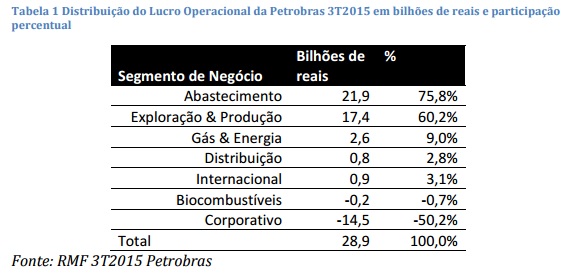

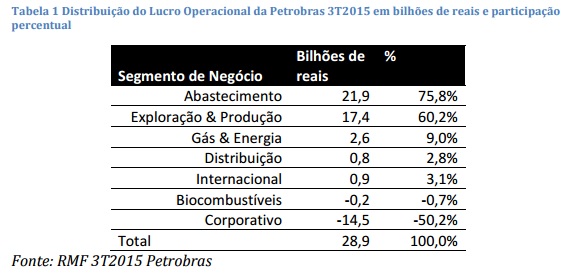

Segundo os últimos dados divulgados pela Petrobras, no Balanço do 3T2015, as receitas de vendas da companhia atingiram 236,5 bilhões de reais, dando um resultado operacional de 28,9 bilhões. A distribuição deste resultado por área de negócios era:

Estes dados mostram que a maior parte dos resultados positivos (75,8% do lucro operacional) foi proveniente das vendas de derivados, no mercado interno no Brasil. A queda dos preços do petróleo já se fizera presente nos resultados do E&P, que se reduziram de 46,1 bilhões no 3T2014, para 17,4 bilhões no mesmo período em 2015, apesar do aumento físico da produção.

A queda dos preços do petróleo foram determinantes para este resultado. O fato de ser uma empresa integrada de petróleo, com atividades de E&P e dos outros segmentos do setor equilibra os movimentos de longo prazo dos resultados, minimizando os impactos dos ciclos de mudanças de preços da commodity petróleo.

Entre os nove primeiros meses de 2015 e 2014, o Brent caiu de 106,6 dólares para 55,4, numa queda de 48%, mas, em reais, seu preço somente caiu 29% devido a depreciação da moeda nacional que ocorreu no mesmo período.

No mercado doméstico, o preço dos derivados básicos ficou praticamente estável, sendo de 225,74 reais em Jan-Set 2014, caindo para apenas 224,53 reais (-1%) no mesmo período em 2015. Quase toda a produção do E&P, valorada a preços competitivos internacionais, é contabilizada como vendas ao Abastecimento, que a contabiliza como custos e depois de refinada e transportada é vendida ao mercado.

No E&P, a venda entre segmentos da própria Petrobras era de 99,4% da receita de vendas no 3T2014, quando os preços estavam altos e 98,4% no 3T2015, quando os preços estavam baixos. Como a política de preços dos combustíveis não repassa para o mercado brasileiro as flutuações de curto prazo dos preços internacionais, ao mesmo tempo em que a taxa de câmbio está se depreciando, os preços nominais dos derivados devem permanecer, por algum tempo, nos níveis atuais.

Isto significa que o fluxo de receita de vendas dos derivados, a mais importante fonte de receita e responsável pela maior parte dos resultados operacionais da companhia, irá flutuar muito menos do que os preços do petróleo, em queda abrupta nos mercados globais.

É claro que este raciocínio se aplica principalmente aos derivados mais relevantes nas vendas domésticas, como a Gasolina, o Diesel e o GLP, uma vez que outros derivados apresentam uma sensibilidade maior às variações de curto prazo dos mercados internacionais, como o QAV e o óleo combustível.

Por outro lado, o Gás Natural tem seus custos reduzidos pela queda dos preços do gás importado, tanto por gasoduto da Bolívia, – cujos preços estão atrelados aos do petróleo, – como o GNL, -cuja disponibilidade americana e diminuição da demanda japonesa reduzem seus preços,- através dos terminais de regaizeficação, enquanto os preços domésticos, tanto da energia, como do próprio gás, vão depender de outras variáveis não diretamente relacionadas com o preço do petróleo, como o regime de chuvas e o despacho elétrico e a regulação estadual da distribuição do gás natural.

No que se refere a drenagem de resultados por parte do segmento corporativo (- 50,2% do lucro operacional de 3T2015), a maior parte das despesas decorre de eventos não recorrentes e com pouca vinculação direta ao preço internacional do petróleo, como as perdas e ganhos de processos judiciais, Planos de Pensão e Saúde. Outras, como as despesas tributárias e os custos exploratórios tendem a diminuir com a queda dos preços do petróleo, ainda que parcialmente compensadas pela depreciação da moeda.

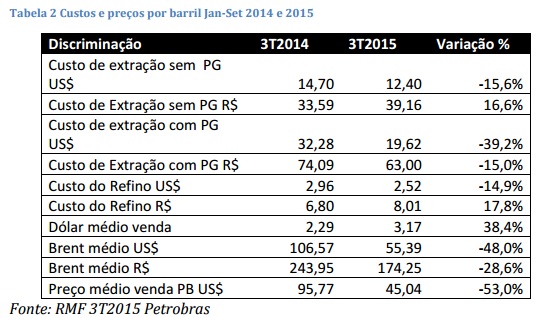

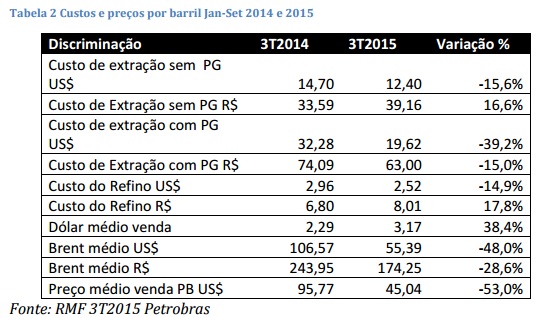

Por outro lado, o comportamento dos custos de extração e do refino tem algumas peculiaridades, aumentando em reais, mesmo que em dólar o preço tenha caído. Por seu turno, as participações governamentais são mais sensíveis aos preços internacionais no custo de extração, reduzindo o mesmo, ainda que tenha havido um aumento entre os dois anos no custo de extração em reais sem as participações.

O custo do refino declinou em dólares e aumentou em reais. A trajetória futura das duas variáveis exógenas – preço do barril e taxa de câmbio – será fundamental para determinar o comportamento do EBITDA da Petrobras. A política de preços domésticos, se não alterada, vai mostrar seu efeito equilibrador no fluxo de receitas, compensando parcialmente os momentos de preços internacionais altos que afetaram negativamente o fluxo de caixa da companhia.

Em termos de conclusão, a natureza de empresa integrada de petróleo, combinada com o tamanho da Petrobras no mercado doméstico e sua participação no refino e na distribuição, além de seu controle da logística permitem minorar os efeitos da queda dos preços do petróleo. A maior parte das empresas internacionais, principalmente as fortemente exportadoras de petróleo, vivem momentos muito difíceis com este ciclo de baixa do preço que parece que vai durar por algum tempo.

O efeito da queda do preço do petróleo, no entanto, não é tão direto sobre os resultados operacionais da empresa, diferente do que ocorre com a maioria das petroleiras mundiais.

Segundo os últimos dados divulgados pela Petrobras, no Balanço do 3T2015, as receitas de vendas da companhia atingiram 236,5 bilhões de reais, dando um resultado operacional de 28,9 bilhões. A distribuição deste resultado por área de negócios era:

Estes dados mostram que a maior parte dos resultados positivos (75,8% do lucro operacional) foi proveniente das vendas de derivados, no mercado interno no Brasil. A queda dos preços do petróleo já se fizera presente nos resultados do E&P, que se reduziram de 46,1 bilhões no 3T2014, para 17,4 bilhões no mesmo período em 2015, apesar do aumento físico da produção.

A queda dos preços do petróleo foram determinantes para este resultado. O fato de ser uma empresa integrada de petróleo, com atividades de E&P e dos outros segmentos do setor equilibra os movimentos de longo prazo dos resultados, minimizando os impactos dos ciclos de mudanças de preços da commodity petróleo.

Entre os nove primeiros meses de 2015 e 2014, o Brent caiu de 106,6 dólares para 55,4, numa queda de 48%, mas, em reais, seu preço somente caiu 29% devido a depreciação da moeda nacional que ocorreu no mesmo período.

No mercado doméstico, o preço dos derivados básicos ficou praticamente estável, sendo de 225,74 reais em Jan-Set 2014, caindo para apenas 224,53 reais (-1%) no mesmo período em 2015. Quase toda a produção do E&P, valorada a preços competitivos internacionais, é contabilizada como vendas ao Abastecimento, que a contabiliza como custos e depois de refinada e transportada é vendida ao mercado.

No E&P, a venda entre segmentos da própria Petrobras era de 99,4% da receita de vendas no 3T2014, quando os preços estavam altos e 98,4% no 3T2015, quando os preços estavam baixos. Como a política de preços dos combustíveis não repassa para o mercado brasileiro as flutuações de curto prazo dos preços internacionais, ao mesmo tempo em que a taxa de câmbio está se depreciando, os preços nominais dos derivados devem permanecer, por algum tempo, nos níveis atuais.

Isto significa que o fluxo de receita de vendas dos derivados, a mais importante fonte de receita e responsável pela maior parte dos resultados operacionais da companhia, irá flutuar muito menos do que os preços do petróleo, em queda abrupta nos mercados globais.

É claro que este raciocínio se aplica principalmente aos derivados mais relevantes nas vendas domésticas, como a Gasolina, o Diesel e o GLP, uma vez que outros derivados apresentam uma sensibilidade maior às variações de curto prazo dos mercados internacionais, como o QAV e o óleo combustível.

Por outro lado, o Gás Natural tem seus custos reduzidos pela queda dos preços do gás importado, tanto por gasoduto da Bolívia, – cujos preços estão atrelados aos do petróleo, – como o GNL, -cuja disponibilidade americana e diminuição da demanda japonesa reduzem seus preços,- através dos terminais de regaizeficação, enquanto os preços domésticos, tanto da energia, como do próprio gás, vão depender de outras variáveis não diretamente relacionadas com o preço do petróleo, como o regime de chuvas e o despacho elétrico e a regulação estadual da distribuição do gás natural.

No que se refere a drenagem de resultados por parte do segmento corporativo (- 50,2% do lucro operacional de 3T2015), a maior parte das despesas decorre de eventos não recorrentes e com pouca vinculação direta ao preço internacional do petróleo, como as perdas e ganhos de processos judiciais, Planos de Pensão e Saúde. Outras, como as despesas tributárias e os custos exploratórios tendem a diminuir com a queda dos preços do petróleo, ainda que parcialmente compensadas pela depreciação da moeda.

Por outro lado, o comportamento dos custos de extração e do refino tem algumas peculiaridades, aumentando em reais, mesmo que em dólar o preço tenha caído. Por seu turno, as participações governamentais são mais sensíveis aos preços internacionais no custo de extração, reduzindo o mesmo, ainda que tenha havido um aumento entre os dois anos no custo de extração em reais sem as participações.

O custo do refino declinou em dólares e aumentou em reais. A trajetória futura das duas variáveis exógenas – preço do barril e taxa de câmbio – será fundamental para determinar o comportamento do EBITDA da Petrobras. A política de preços domésticos, se não alterada, vai mostrar seu efeito equilibrador no fluxo de receitas, compensando parcialmente os momentos de preços internacionais altos que afetaram negativamente o fluxo de caixa da companhia.

Em termos de conclusão, a natureza de empresa integrada de petróleo, combinada com o tamanho da Petrobras no mercado doméstico e sua participação no refino e na distribuição, além de seu controle da logística permitem minorar os efeitos da queda dos preços do petróleo. A maior parte das empresas internacionais, principalmente as fortemente exportadoras de petróleo, vivem momentos muito difíceis com este ciclo de baixa do preço que parece que vai durar por algum tempo.

* Conteúdo especial do projeto do Brasil Debate e SindipetroNF Diálogo Petroleiro.

- Fixação Do Preço Da Gasolina - Samuel PessÔa

FOLHA DE SP - 08/12 O fato de os preços serem regulados não significa que o consumidor não deva ser exposto às cotações externas Ao longo do governo FHC, o setor de petróleo foi preparado para uma regulação de mercado. A introdução de competição...

- Preços Artificiais Distorcem Mercado De Combustíveis - Editorial O Globo

O GLOBO - 24/08 O governo instituiu uma política para gasolina e óleo diesel, com critérios ignorados, que faz a Petrobras perder receita e asfixia a indústria do etanol A acentuada depreciação do real frente ao dólar agravou ainda mais um problema...

- Por Que A Gasolina No Brasil é Tão Cara

A Petrobras vem optando por não baratear o preço da gasolina e do diesel no Brasil, em alta desde 2009, apesar de o petróleo seguir em queda nos mercados internacionais, indo dos mais de 110 dólares de meados de 2014 para menos de...

- Uma Semana Do Cão Para Os "coxinhas"!

Por Miguel do Rosário, no blog O Cafezinho: A semana não poderia terminar pior para coxinhas e paneleiros. O comandante do exército brasileiro mandou os golpistas pararem de falar merda. O general Villas Boas afirmou que Dilma é a comandante em chefe...

- O Custo Do Uso Político Da Petrobras

Rodrigo Constantino A Petrobras divulgou seu resultado do quarto trimestre de 2011 hoje. Suas ações caíram quase 8% na Bovespa. Ou seja, a empresa perdeu, em um só dia, mais de R$ 20 bilhões em valor de mercado. O que foi tão ruim assim no resultado...